9 个用于英国、欧盟和全球验证的增值税 API

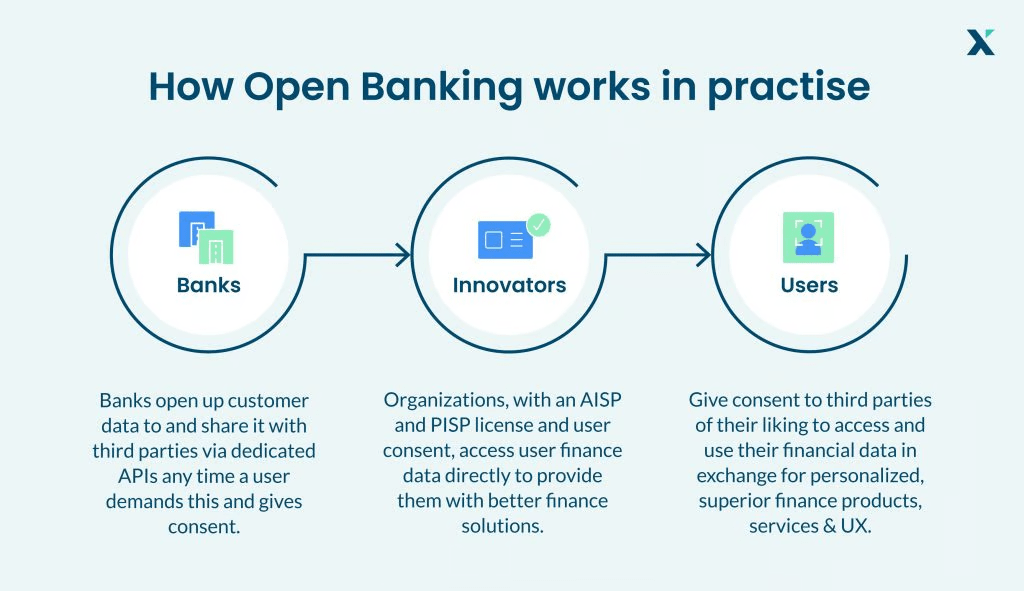

开放银行指的是借助应用程序接口(API)向第三方金融服务提供商提供银行客户金融数据访问权限的做法。

传统上,只有您和银行可以访问金融数据,但有了开放银行,第三方服务也可以使用部分金融数据,并在其应用程序中实施新功能,以改善用户体验。

开放银行的工作原理是将客户的财务数据安全地披露给第三方服务,如支付应用程序或财务分析工具。

在开放银行的帮助下,您可以使用第三方应用程序进行支付、领取奖励和分析交易。

全球各地的开放银行业务存在一些差异。在世界上的一些地方,开放银行受到监管;而在另一些地方,开放银行则由行业驱动。

印度的 UPI(统一支付接口)服务就是开放银行业务的最佳范例。它允许用户在一个移动应用程序上管理多个银行账户,并进行实时即时交易。

“开放银行”一词是指通过应用编程接口(API)在各方之间共享财务数据的业务模式,包括金融服务提供商(银行、保险公司、零售商等)之间、提供商与客户之间,或个人之间共享的数据。它并非指某种技术或解决方案,而是一种为客户提供更多产品和服务选择的新方法。对于惯常采用非数字化流程(某些更已有数百年的历史)的银行而言,这种新方法无疑对银行的业务模式带来了颠覆性的变革。

应该指出的是,开放银行中的”开放”并不是说没有结构或不采取保护措施,准确地说,它是指在客户同意的前提下实现数字银行信息的互通。

开放式银行应用程序接口的受益者不止一个。它使客户、银行、金融机构和企业共同受益。

以下是开放银行 API 的一些好处:

客户普遍渴望金融机构能够提供更卓越的解决方案。在当今数字化浪潮的冲击下,银行的传统运营方式正逐渐失去其重要性。开放银行的概念通过简化数字交易流程、加强在线金融数据的安全性,以及重塑消费者与金融机构的互动模式,为行业带来了变革。

开放银行不仅能够为银行和金融机构开辟新的收益渠道,还能通过定制化的新产品与服务来满足个人需求,从而加深与客户的关系。在全球多个国家和地区,开放银行(有时也称为银行即服务)已经变得日益普及,银行与各类企业合作,共同创造创新的产品和服务,例如通过数字手段或电子钱包进行购物。在数字经济蓬勃发展的今天,消费者期望金融机构能够提供更高质量的产品和服务。众多银行对此展现出积极的态度,热情地接纳这一新模式。欧盟通过《第二支付服务指令》(PSD2)规定,银行必须允许客户与第三方服务提供商共享其财务数据。许多其他国家也在跟进。在美国,虽然美国电子支付协会(NACHA)已经构建了开放银行的框架,但相关的法规尚未正式实施。不论银行是主动还是被动地采纳开放银行模式,它们都能获得相同的益处——即开发出全新的向客户提供金融服务的途径。

开放银行主要依托应用程序编程接口(API)来实现其功能。API 的主要作用是促进不同软件程序之间的数据交换。这意味着,即便不同银行使用的是各自独特的软件系统,它们也能够通过API实现数据的直接互通。

目前,一些个人财务管理应用程序依赖于屏幕抓取技术,特别是从网页上抓取和复制文本信息。这些应用程序利用抓取到的数据代表用户完成各种操作,如进行支付、管理账户等。尽管这种方法在技术上可行,但它既低效又复杂。更关键的是,用户不得不将他们所有账户的登录信息透露给这些应用程序的运营商。这种做法不仅将用户的全部数据,包括购物历史、账户余额、收入等敏感信息暴露给了应用公司,还可能带来隐私泄露的风险。在数据泄露事件频发的背景下,公众对个人数据保护的意识日益提高,这促使金融行业开始重新审视其与客户的互动方式。

开放银行通过API在服务提供者之间建立直接的数据连接,避免了用户必须共享其登录凭证的问题。此外,它还赋予用户更大的控制权,使用户能够决定哪些信息可以共享,以及与谁共享,这在很大程度上提升了数据的安全性。

开放银行项目是一个开源应用程序接口集合,有超过 11,000 名开发人员和金融科技公司在使用。它的创建考虑到了金融科技开发人员的需求,并提供了各种工具的访问权限,以提高开发人员的工作效率。

开放银行项目提供的一些应用程序接口包括:

账户 – 您可以访问账户列表及其余额。

交易 – 可通过此 API 查看交易历史记录。

付款 – 您可以通过它启动付款。

KYC – 使用此 API 执行 KYC(了解您的客户)。

它支持地区开放银行标准和框架,如英国开放银行和柏林集团。

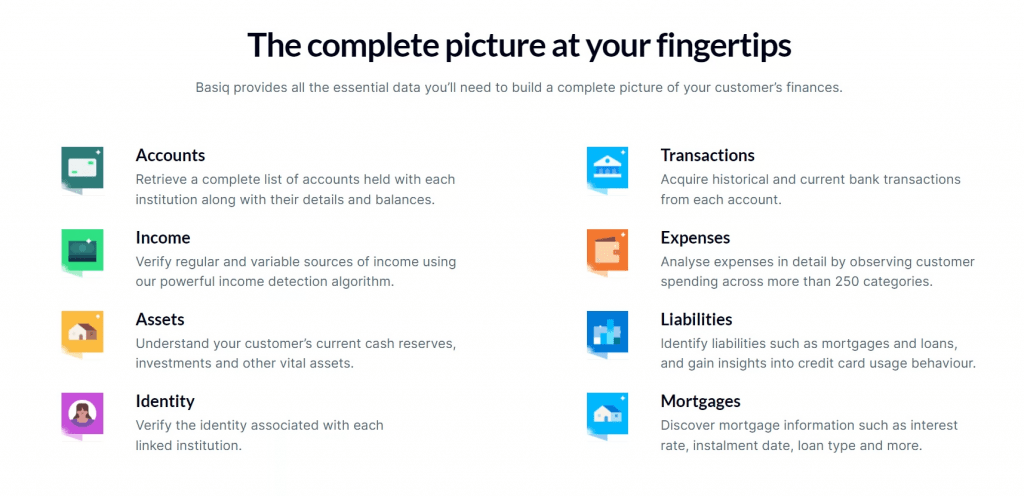

Basiq 是一个允许您通过单一 API 访问用户财务数据的平台。该平台符合 CDR(消费者数据权利)标准。CDR 是由 ACCC(澳大利亚竞争与消费者委员会)运营的一个系统,消费者可以安全地访问和共享企业掌握的有关他们的数据。

Basiq 仅适用于澳大利亚和新西兰,支持 146 家金融机构。以下是 Basiq API 的部分功能:

安全连接数据–CDR 合规性确保了 API 的安全性和同意驱动性。

实时仪表盘 – 按需检索银行交易和账户余额。

财务洞察 – 分析支出、资产和负债。

它提供与账户、交易、支出、收入、资产、负债、抵押和用户身份相关的数据。

Finicity是万事达卡推出的开放式银行平台。其开放式银行 API 让客户掌控自己的数据,以提高安全性。它支持全美 10,000 多家金融机构。

有限性应用程序接口支持以下管理:

除此之外,它还可以管理学生贷款。万事达卡公司称:”Finicity 的开放式银行平台可以实时无缝地访问高质量、规范化、全面的学生贷款数据,使学生贷款生态系统实现了现代化。

整合人工智能和深度学习以提供复杂的洞察力是 Finicity 开放银行平台的主要特点。

Plaid是一种金融技术工具,它允许企业通过 API 安全地访问客户的财务数据,并反过来从使用它的企业收取费用。

它就像企业和银行之间的中间件。Venmo、Chime、Dave 和其他终端用户应用程序都使用 Plaid 为用户提供金融服务。

目前,它与美国、加拿大和欧洲的 11,000 多家金融机构建立了连接。

您可以使用 Plaid 的以下功能:

Plaid 可免费用于开发目的,但也提供现收现付定价计划和自定义定价计划。

Tink是一个位于欧洲的开放式银行平台,为企业、银行和金融科技初创公司提供获取消费者金融数据的途径。通过该平台,企业、银行和金融科技初创公司可以创造更创新、更优质的金融服务,吸引消费者。

Tink 成立于 2012 年,后于 2022 年被 Visa 收购。

银行使用 Tink 可以获得以下好处:

除银行业务外,Tink 还可用于贷款和支付等行业。Tink 只提供一个应用程序接口,足以在终端用户应用程序上管理银行账户。它还符合 PSD2 标准。

它支持 3400 多家银行和金融机构,约有 10,000 名开发人员在使用该 API。

Tink 提供前端 SDK 演示,您可以使用它来试用各种服务。

Truelayer是一个为金融科技提供开放式银行服务的开发者 API 平台。它聚合了各家银行的 API,并将其整合为单一 API 供企业使用。

Truelayer 的应用程序接口分为多个产品:

它遍布英国、欧洲和澳大利亚,占英国、西班牙和爱尔兰开放银行流量的 50%。

开放式银行应用程序接口使用现代方法向消费者提供数据,而不是传统的银行业务。它允许各种企业进行创新和相互竞争,最终带来更好的产品和服务。

在选择开放银行 API 时,安全性和地区合规性是您需要牢记的关键事项。这也取决于您应用程序的使用情况。

接下来,请查看交易员集成到金融产品中的最佳 API。